「IwaiCosmo Weekly Letter」

2024年4月 8日日本株~期初売り一巡、徐々に押し目買い期待~

岩井コスモ証券投資調査部

岩井コスモ証券投資調査部

■日本株~期初売り一巡、徐々に押し目買い期待~

■予想レンジ(4/8〜4/12) 日経平均株価 38,800円~40,000円

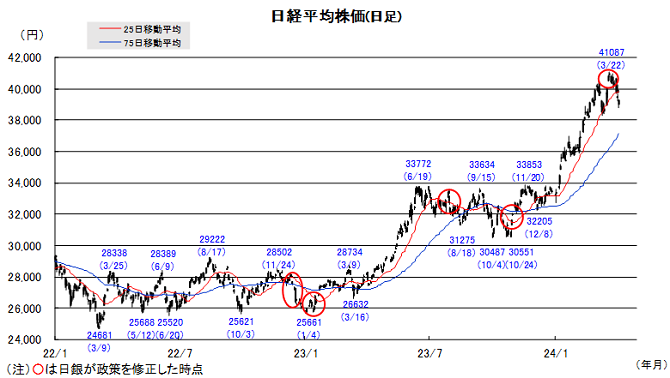

先週の日経平均株価は1377円安と大幅続落。米景気の予想以上の底堅さが意識され米利下げ期待が後退するなか、東京市場では期初特有の益出しが想定以上に膨らみました。3月下旬から鯨幕相場(上げ下げ交互)の状態で方向感も掴みづらく、物色面でもバリュー、グロース等の流れが定まらない展開を繰り返しました。

米指標集中のタイミングもありインフレ警戒が再燃、日本については年初からの独歩高に対する反動が厳しめに表面化したと見られます。もっとも日本企業からは積極投資策や還元強化策が相次ぐなど、経営改革強化の動きはさらに加速する様相です。小売外食等の月次売上の好調や業績上振れの流れも維持されており、例年パターンに沿った4月株高の流れを早晩取り戻すと考えます。

今週は国内では主要小売企業の決算発表がスタート、米国では10日CPIはじめ物価に関わる重要指標も控えます。資源価格の落ち着きやECB理事会での6月利下げへの期待が持ち直せば、内外株式の下げ過ぎ感に注目が高まる可能性もありそうです。期初の益出しが一巡し、本来の押し目買い姿勢が戻ることを期待します。

■日本株~週間注目銘柄~

・三菱UFJ(8306)

好調業績継続、低PBRで還元期待、日銀金融政策修正の思惑も

・レーザーテク(6920)

世界で唯一、EUV対応の欠陥検査装置を展開。成長期待

・太平洋セメント(5233)

米国事業が好調、国内は価格改定の効果。PBR0.7倍台

・JR東海 (9022)

新幹線が想定超で推移、ビジネス需要も回復傾向

注)上記、個別銘柄コメントのA、B+などの表記は当社アナリストの投資判断、目標株価を示します。詳細はアナリストレポートをご参照ください。

■ドル円~改めて米金融政策の行方を占う展開に~

■予想レンジ(4/8〜4/12)ドル円相場 1㌦=149.00~152.00円

先週も引き続き、円売りに傾きやすい地合いを辿りました。良好な米景気指標が相次ぐなか、FRB高官によるタカ派発言も目立ち、米金利に上昇圧力が掛かったことが背景です。原油価格が強含みに推移したことも手伝って、インフレ再燃への警戒が台頭、市場が見込む「6月から年3回の利下げ」シナリオは大きく揺らいでいる模様です。

一方で、本邦通貨当局による円買い介入への警戒もくすぶり続けており、152円に接近する場面では円の下値を支える格好となりました。地政学リスクへの警戒が広がった週末には、植田日銀総裁のタカ派的なインタビュー報道が伝わったこともあり、投機筋が積み上がった円売りポジションを縮小させる動きもみられました。

今週は改めて米金融政策の行方を占うことが肝要となる見通しです。ここにきて急ピッチ利上げの累積効果も散見され始めているだけに、「FRBの次の一手は利下げ」との見方は維持される公算が高く、10日発表の3月CPIや3月FOMC議事録などを受けて、6月利下げの実現可能性を探ることになりそうです。

■主な注目イベント◇8日(月)

2月毎月勤労統計(8:30)、3月景気ウオッチャー調査(14:00)、グロース上場=イタミアート

◇9日(火)

5年物国債の入札(財務省、10:30)、3月の消費動向調査(内閣府、14:00)、

3月の工作機械受注額(速報値、日本工作機械工業会、15:00)、米3年物国債入札

◇10日(水)

3月の貸出預金動向(日銀、8:50)、3月の企業物価指数(8:50)、決算=セブン&アイ、

韓国総選挙の投開票、日米首脳会談、3月の米消費者物価指数(CPI、21:30)、

米連邦公開市場委員会(FOMC)議事要旨(3/19~20日分)(11日3:00)、

米10年物国債入札、カナダ中銀が政策金利を発表

◇11日(木)

20年物国債の入札(10:30)、3月オフィス空室率(11:00)、3月の投信概況(15:00)、

東証グロース上場=ハンモック、9~2月期決算=SHIFT、ファストリ、

3月の中国消費者物価指数(CPI、10:30)、3月の中国卸売物価指数(PPI、10:30)、

欧州中央銀行(ECB)理事会の結果発表、岸田首相が米議会で演説、3月の米PPI(21:30)

◇12日(金)

2月の鉱工業生産確報値(経産省、13:30)、株価指数OP4月物の特別清算指数(SQ)算出、

3月の中国貿易統計、4月の米消費者態度指数(ミシガン大学調べ、速報値)(23:00)、

海外1~3月期決算=JPモルガンチェース、シティグループ、ウェルズファーゴ

(注)時間は日本時間

■米国株~10日の3月CPIに注目、上振れに警戒も押し目買い好機か~

■予想レンジ(4/8〜4/12) NYダウ 38,500~40,000ドル

4月第1週の米主要株価3指数は週間ベース(カッコは年初来騰落率)下落。NYダウが2.27%安(+3.22%)、S&P500が0.95%安(+9.11%)と3週間ぶりに反落、ナスダック総合は0.80%安(+8.24%)と続落しました。1日発表の3月ISM製造業景況指数が約1年半ぶりに50超えとなったほか、相次ぐFRB高官のタカ派発言で利下げ期待が後退、金利上昇も嫌気されました。S&P500業種別・騰落率(週間)はエネルギーと通信の2業種のみが上昇した半面、ヘルスケアが3%超の下落をはじめ、不動産や生活必需品や一般消費財、金融など中心に9業種が下落しました。ヘルスケアの下げは高齢者公的医療保険の25年政府負担額が想定市場に引き上げられず医療保険株の大幅安が一因となりました。5日発表の3月雇用者数は市場予想を大幅に上回った一方、平均時給の伸びは市場予想とほぼ一致、前年同月比では21年6月以来の低水準を記録しインフレ加速の兆候を示さなかったことから直近下落していたハイテク株を筆頭に幅広い銘柄に見直し買いが入りました。他方、CMEのFEDウォッチが示す6月FOMCの利下げ確率は前週の6割から5割強に低下しました。

今週は米国では10日発表の3月米CPIの最重要イベント。市場予想ではコアCPIが前月比+0.3%と1-2月の同+0.4%から減速も、やや高めの伸びが継続すると想定されます。上振れた場合は6月利下げ開始の観測が後退し、ドル高や金利の圧力となり、株価下落の圧力になりかねません。4月以降、株式市場の恐怖心理を示すVIX指数が約2ヵ月ぶりに15ポイントを上回り、金融政策の方向性を巡る不透明感や地政学リスクの高まりを意識したやや不安定な地合いに変化、業績伸長見込みの確度の高い銘柄の押し目買いに徹したいところです。週半ば以降は10日のデルタ航空や12日のJPモルガン、シティグループなど1‐3月期の決算発表が始まります。投資銀行業務の好調振りは他社動向や事前報告などから伝わっており、銀行決算の市場予想上振れの可能性がありそうです。その他、アルファベットがクラウド事業イベントや半導体マーベル・テクノロジーのAI半導体に関する説明会、10日の台湾セミコンダクターの3月売上高などにも関心が高いと見られます。

■外国株・週間注目銘柄

・台湾セミコンダクター(TSM)

AI半導体等の先端半導体でシェア9割、収益成長加速へ

・ネットフリックス(NFLX)

WWEの25年独占配信などジャンル拡大、コンテンツ力差別化進む

・ネクステラエナジー(NEE)

環境配慮型の公益大手 AIデータセンター電力需要拡大の恩恵享受