「マーケットの最前線」

2025年12月22日第481回 円の急落は、これから起こる出来事の兆候?ゴールドは最も健全な分散投資対象

ファンドマネージャー 石原 順

ファンドマネージャー 石原 順

-

世界で最も弱い通貨はトルコリラと日本円、日銀が国債の買い入れを続ける限り円安は止まらない!?

2025年最後の金融政策決定会合において、日銀は予想通り、政策金利を0.50%から0.75%に引き上げた。1995年以来の高水準となる。数十年にわたる非伝統的な緩和措置と経済の低迷を経て、日本の金融政策と経済は正常化に向けた歴史的な歩みを継続した。

日本の長期金利は19年ぶりに2%台を付けた。2%台となるのは2006年5月以来、19年7カ月ぶりだ。2024年5月に11年ぶりに1%台を回復してから、1年7カ月で2%台に到達した。一時2.02%と、26年ぶりの水準まで上がる場面もあった。●日本10年国債金利(日足)(赤:金利上昇トレンド・黄:金利低下トレンド)

出所:トレーディングビュー・石原順インディケーター

●日本10年国債金利(月足)(赤:金利上昇トレンド・黄:金利低下トレンド)

出所:トレーディングビュー・石原順インディケーター

12月19日の日本経済新聞の記事「蘇る経済の体温計 長期金利19年ぶり2%、日本の変化を反映」は、金利が自由に動くようになり、景気や物価の先行きなどの予測を反映する「経済の体温計」としての機能が蘇ったとし、急速に上昇する長期金利は転換点を迎える日本経済の変化を映し出すと指摘している。

日銀は黒田東彦前総裁の下で2013年から異次元緩和を始め、量的緩和の一環として大量の国債を買い入れた。2016年9月には長短金利操作(イールドカーブ・コントロール、YCC)を始め、長期金利を低く抑えるため国債を購入してきた。この結果として起きたのが経済の体温計の機能不全だった。

一般的な金融理論では、利上げは通貨高要因とされている。しかし実際には、日銀が利上げを実施した後も円安基調が続いた。円は決定後の数時間で1ドル=157円を割り込んだ。利上げの水準とスピードが極めて限定的だった点などが指摘されている。

日本固有の構造要因も円安を後押ししている要因だろう。エネルギーや食料を海外に依存する日本では輸入代金の支払いに伴う円売りが恒常的に発生する。もう一つは、日本の投資家による対外投資の存在がある。年金基金や保険会社だけではない、いまや個人投資家も含め、利回りの高い海外債券や株式への投資を続けており、構造的な円売り需要となっている。

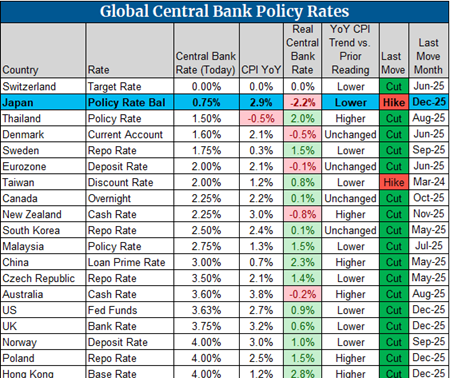

実質金利(名目金利−インフレ率)で見れば、日本はなおマイナス圏に近く、金融条件は緩いままである。この認識が、円を積極的に買う動きを抑制した。結果として、日銀の利上げ=円高という単純な図式は成立せず、「利上げしてもなお緩和的」という評価が円安を招いたかもしれない。今後、円高に転じるためには、日銀が想定以上に利上げを進めるか、米国側が利下げ局面に入り金利差が縮小する必要があるだろう。それまでは、日銀の利上げがあっても円相場は構造的に弱含みやすい環境が続くと考えられる。●中央銀行の政策金利とインフレ率と実質金利

出所:クリエーティブプランニング

日銀は依然としてグロスベースで国債の相当な買い手である。このことは日本の利回りが真の市場水準まで上昇するのを邪魔している。この買い入れがなければ、日本の長期金利ははるかに高くなり、日本は債務危機に陥ることになる。つまり、巨額の公的債務を抱えているため、日本の利回りが依然として人為的に低く抑えられている。為替レートは、各国のインフレ動向を反映する通貨の強さを測る指標である。日本円はトルコリラと並んで世界で最も弱い通貨となっている。

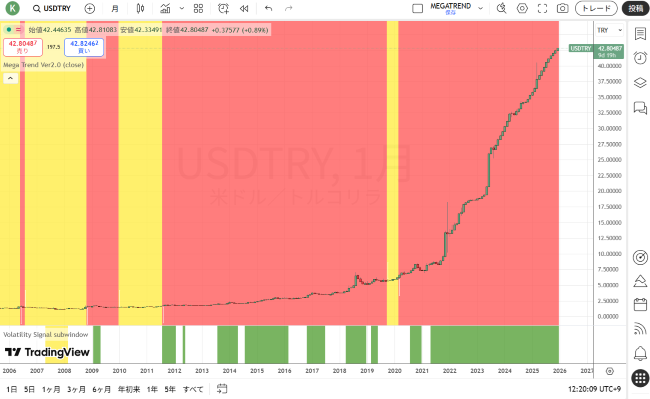

●ドル/トルコリラ(月足)(赤:買いトレンド・黄:売りトレンド)

出所:トレーディングビュー・石原順インディケーター

●ドル/円(月足)(赤:買いトレンド・黄:売りトレンド)

出所:トレーディングビュー・石原順インディケーター

「日本は行き詰まりに達しました。利回りの上昇と財政危機の間で板挟みになるか、日銀を使って利回りを人為的に抑制し続けるかの選択を迫られていますが、後者は円を減価スパイラルに陥らせるでしょう。今日の円の急落は、これから起こる出来事の兆候です...」

(Robin Brooks)

金価格は2026年に4900ドルに上昇するというGSの見通し

12月19日のロイターの記事「金価格、来年4900ドルに上昇へ 銅値固め・原油は下落=ゴールドマン」によると、ゴールドマン・サックスは18日、来年(2026年)の商品価格見通しを公表し、同年12月までに金価格が14%上昇し1オンス=4900ドルに達するとの予想を示した。

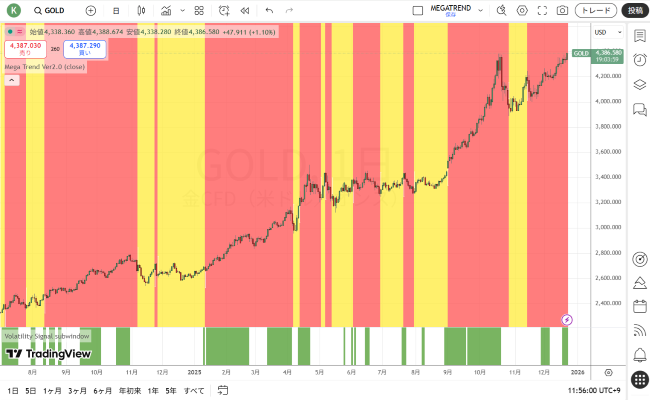

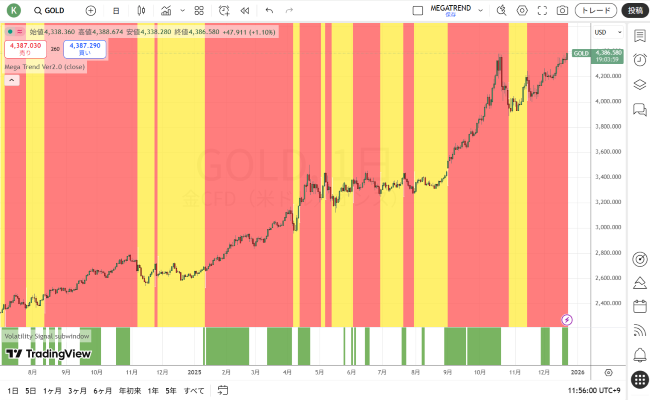

●ゴールドCFD(日足)(赤:買いトレンド・黄:売りトレンド)

出所:トレーディングビュー・石原順インディケーター

●ゴールドCFD(週足)(赤:買いトレンド・黄:売りトレンド)

出所:トレーディングビュー・石原順インディケーター

●ゴールドCFD(月足)(赤:買いトレンド・黄:売りトレンド)

出所:トレーディングビュー・石原順インディケーター

この予想は基本シナリオで、個人投資家に買い手が広がる可能性を踏まえると上振れリスクがあると言う。各国中央銀行による需要が構造的に強いほか、FRB(米連邦準備理事会)の利下げも金相場を押し上げると見込みであるとし、引き続き買い持ちを推奨した。

今回の上昇局面は2022年10月に現物価格が1オンスあたり約1617ドルだった頃に始まった。米大統領選でトランプ氏が勝利したのをきっかけに上昇ペースが加速し、2025年10月20日に過去最高値となる4381.21ドルを付け、2022年10月からの上昇率は170%に達した。この3年間の上昇には目を見張るものがあるが、過去の上昇局面に比べるとまだ控え目だ。

1976年7月-80年2月:518%

2001年2月-11年9月:643%ヴィジュアル・キャピタリストの10月28日の記事「Visualizing How Much Gold Is Left to Mine on Earth(地球上で採掘可能な金の量を視覚化する)」から、金の総量を確認しよう。このインフォグラフィックは、ワールド・ゴールド・カウンシルと米国地質調査所(USGS)などのデータを用いてまとめられたものである。

これまでに採掘された金のすべて(約21万6000トン)を合わせると、高さ22メートルの立方体、つまり4階建てのビルの高さに相当し、その大きさはピラミッドをはるかに下回る。一方、世界で確認されている採掘可能な金の埋蔵量は約6万4000トンで、より小さな15メートルの立方体になる。

●世界の金の総量と埋蔵量

出所:ヴィジュアル・キャピタリスト

技術の進歩と産業需要もあり、これまで採掘された金の3分の2は1950年以降に採掘されたものだとのことだ。なお、採掘された金のうち約45%は宝飾品として存在し、22%は地金や硬貨として保有されている。また、電子機器や航空宇宙部品での用途も増えてきている。

地中にある利用可能な金の埋蔵量は約6万4000トンとされているが、未発見の金鉱床は他にも存在し、金価格が上昇するにつれて、小規模または低品位の鉱床の採掘がより経済的に実現可能になるため、地上在庫全体は毎年ゆっくりと増加し続けている。

価値の低下に対する耐性「hardness(硬度・耐性)」、つまり希少性があることが金を現在の位置に押し上げている。「hardness(硬度・耐性)」は供給の増加率、つまり毎年新たに生み出される供給量を既存の在庫量で割った値で測定し、供給増加率が低いほど、資産の耐性は高くなる。供給増加率の低さと価値下落に対する耐性をベースにした場合、金に匹敵する現物商品は他にない。

米国が覇権を維持して生き残る唯一の方法は、何兆ドルもの紙幣を印刷することだった。市場をポンジスキームに変え、持続不可能で急速に増大する国家債務を管理していた。だが、そんな時代は終わりに近づいている。ゴールドの史上最高値更新相場はそれを示唆している。

持続不可能なまでに増え続ける負債、そして崩壊しつつある軍事力は、帝国の終焉を招く完璧なレシピである。そして、まさに今、米国が置かれている状況だ。繁栄する帝国には非常に強力で効率的な経済、堅実な通貨、そして管理された一定レベルの負債が必要となる。今日、米国にはこうした必須条件が備わっていない。しかし、このことは特にゴールドにとっての新たな黄金時代を意味する。

ゴールドは現金と同じく「お金」であるが、現金とは違って大量に印刷されて価値が下がることはない。バブル崩壊時や、戦争などで人々や国同士が互いの信用を受け入れなくなったとき、株式や債券の良い分散投資先となる。ゴールドは金属ではなく、最も健全で基本的な投資対象である。

メガトレンドフォローVer2.0の売買シグナル(赤:買いトレンド・黄:売りトレンド)

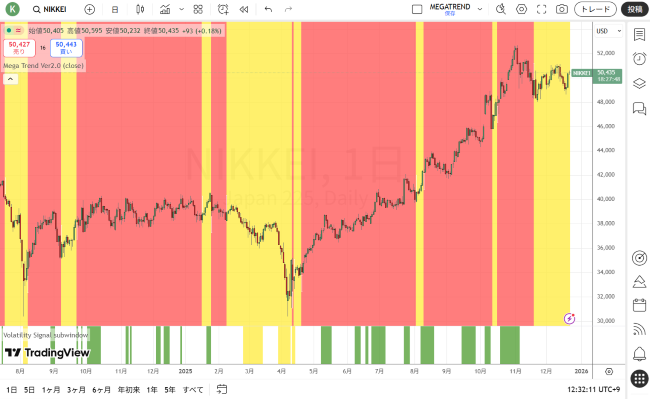

●日経平均CFD(日足)

出所:トレーディングビュー・石原順インディケーター

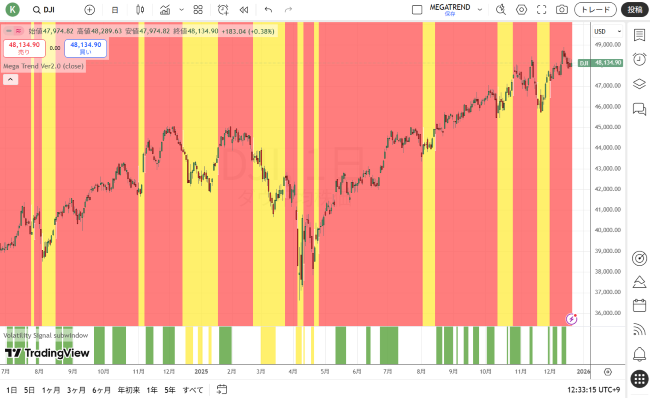

●NYダウCFD(日足)

出所:トレーディングビュー・石原順インディケーター

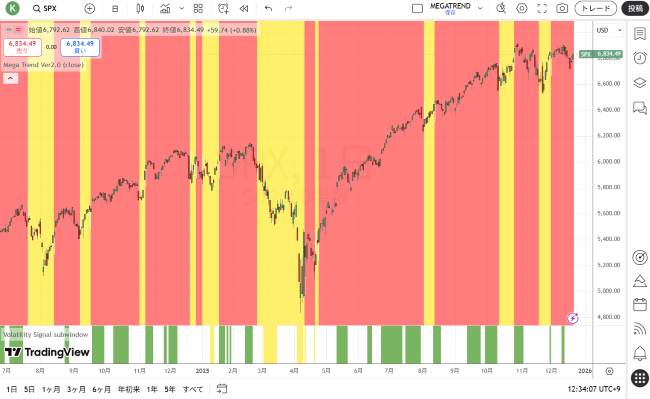

●S&P500CFD(日足)

出所:トレーディングビュー・石原順インディケーター

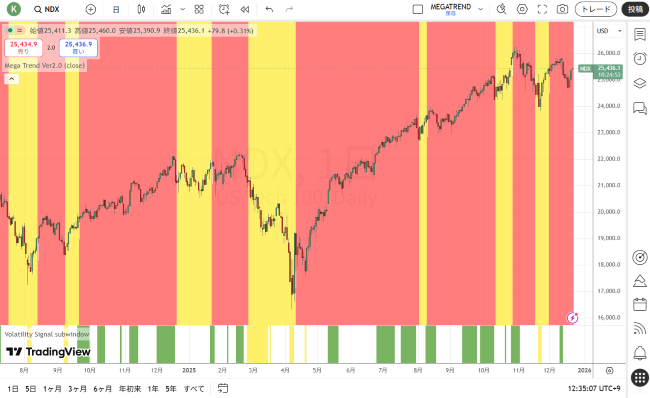

●ナスダック100CFD(日足)

出所:トレーディングビュー・石原順インディケーター

●ドル/円(日足)

出所:トレーディングビュー・石原順インディケーター

●ゴールドCFD(日足)

出所:トレーディングビュー・石原順インディケーター

日々の相場動向については、

を参照されたい。