「マーケットの最前線」

2025年7月 7日第457回 トップ1%のための金融システム!未来は待つものではなく築くもの

石原 順

石原 順

-

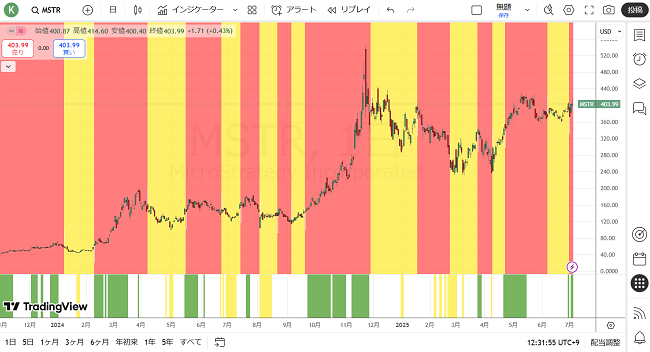

ビットコインとストラテジー(MSTR)

ビットコインを「企業の財務資産」として活用するアイデアは、ストラテジー(MSTR)の創業者で会長のマイケル・セイラーが2021年、主要な上場企業として初めて採用したことで注目を集めた。セイラーによる積極的なビットコイン購入により、ストラテジーはソフトウェア開発企事業を営む一方、事実上のビットコイン財務会社となり、その後、株価はほぼ3000%急騰した経緯がある。筆者はここでストラテジーやビットコインの賛否について議論するつもりはない。筆者にとっての関心は、それらの銘柄を分散投資の対象としてポートフォリオに加えるかどうかだけである。

セイラーの戦略については、「借金でビットコインを買うという危険な会社ではないのか?」といった批判が多い。裁判大国の米国では、ストラテジーは危険なレバレッジ会社だとして、訴訟を起こす連中もいる。ストラテジーはナスダック100の構成銘柄の一つであり、ナスダック100のインデックス投資家は、すべて間接的にMSTRやビットコインの投資家となっているからだ。だが、実際のところ、ストラテジーは負債を25%程度の範囲に抑えるリスクコントロールを行っているようだ。

セイラーの基本戦略は、転換社債を発行して資金を調達し、それを仮想通貨ビットコインの購入に充てるというものだ。相場が上昇すれば再び資金を調達し買い増す。このサイクルを繰り返している。

このことが、ストラテジーを危険なレバレッジ会社だとみる理由である。雨後の筍のようにストラテジーのコピーキャット(ものまね)が増えていることも、胡散臭さに拍車をかけている。これはストラテジーという会社の成長痛なのだろうか?

ストラテジーを単純にみている人は、「買われ過ぎの危険な会社」だと思う。なぜ、こういう話が出るかというと、ストラテジーのバランスシートにおけるビットコインの会計処理を理解していないからだ。

ストラテジーの現在の誤解に対する主な問題は、バランスシート(貸借対照表)上でビットコインの価値を「減額」することしかできないという会計上の問題にある。

もっと簡単に言えば、ストラテジーのバランスシート(貸借対照表)は、ビットコイン保有の正しい評価が行われておらず、実際のビットコインの市場価格を反映していないのである。ストラテジーはビットコイン保有の損(負債)を全面的に計上しながら、会計上の問題で資産を大幅に過小評価(損が元に戻っても利益として計上できない)している。

加えて、セイラーの資金調達手段である転換社債には、マージンコールも清算もない。ビットコインのような資産を買うのであれば、転換社債を発行しても、それは希釈化ではない。毎月赤字が出るから借金しているのであれば、それは希釈化だ。

セイラーのこのビットコイン財務戦略は今のところうまく回り続けている。ストラテジーの株価は、ナスダック100指数構成銘柄の中で屈指の高パフォーマンスを記録している。

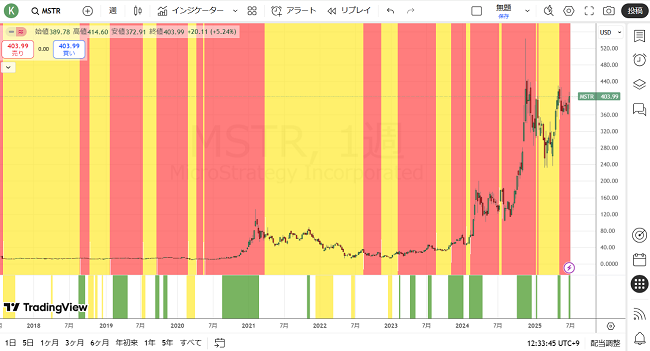

ストラテジー(日足)(赤:買いトレンド・黄:売りトレンド)

出所:トレーディングビュー・石原順インディケーター

ストラテジー(週足)(赤:買いトレンド・黄:売りトレンド)

出所:トレーディングビュー・石原順インディケーター

ビットコインに対する企業の需要は非常に強い

仮想通貨メディア、コインポストの7月3日の記事「ビットコイン、2025年後半に20万ドル到達目標を維持=スタンダードチャータード銀」によると、企業による仮想通貨購入について、ストラテジー以外の企業が第2四半期に推定5万6000BTCを購入した。ストラテジー1社の約6万9000BTC購入に迫る水準で、新規参入企業による購入拡大が確認されているということだ。

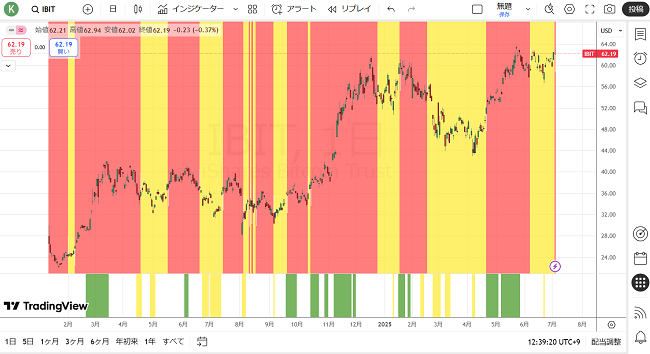

また、ETF(上場投資信託)への資金流入と投資家の資金配分変化があるとして、2025年後半に史上最大のドル建て上昇が起こる可能性があるとするスタンダードチャータード銀行の見通しを取り上げている。記事によると、第2四半期のビットコインETFへの資金流入は124億ドルと、6月の中東情勢緊迫下での金ETFへの流入を上回り、マクロ資産としての地位向上を示していると述べている。

さらに、政策面での後押しも期待される。トランプ米大統領は今年4月、米SEC(証券取引委員会)の委員長にポール・アトキンスを指名した際、「投資家のニーズに応えるとともに、資本の提供を通じて米経済を世界最高のものにする強固で革新的な資本市場の将来を信じている。また米国をかつてないほど偉大な国にするためにデジタル資産やその他のイノベーションが不可欠であることも認識している」と述べた。「上場企業はビットコインを急速に購入している。Bitcoin Treasuriesのデータによると、上場企業は2025年第2四半期に131355ビットコインを購入し、保有量が18%増加した。さらに、ETFは111411 BTCを取得し、同時期に8%の増加を記録した。これは、企業がETFよりも多くのビットコインを購入した四半期としては3四半期連続となる。年初来、上場企業は237664ビットコインを購入しており、これはETFが取得した117295の2倍である。現在、上場企業は約855000ビットコイン、つまり総供給量の約4%を保有している。ビットコインに対する企業の需要は非常に強い」

(出所:The Kobeissi Letter)

ビットコインは再び11万ドルという歴史的な水準を伺う動きとなっている。ARKインベストの創設者でありCEOのキャシー・ウッドは、以前より、仮想通貨市場の動きはまだ「初期段階」にあり、その未来は明るいとする見方を示した。ウッドは金市場と比較して大きな潜在力を持つと指摘、ビットコインが現代の価値貯蔵手段であり、インフレリスクに対するヘッジ手段だという主張を裏付けるものだとみていると語った。

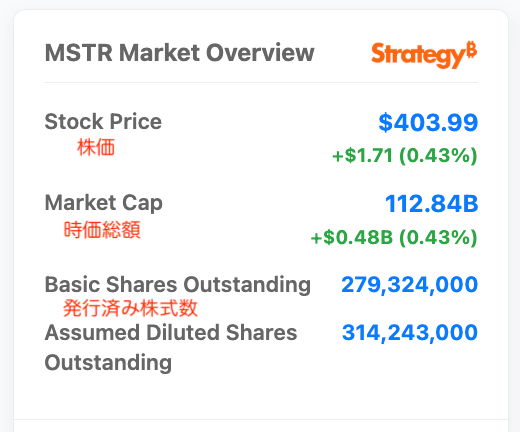

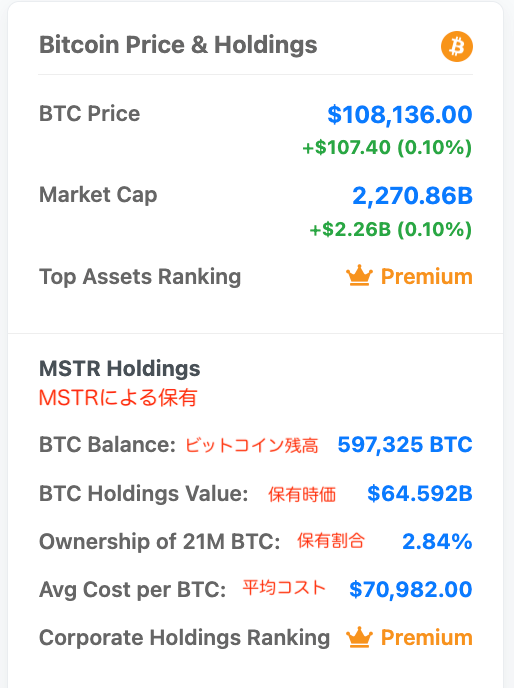

マイクロストラテジーが保有するビットコインをリアルタイムで追跡するサイトMSTR Trackerによると、保有するトークンは合計59万7325枚に拡大、これは想定される総供給量の約2.8%に相当する。

マイクロストラテジーによるビットコイン保有(7月4日時点)

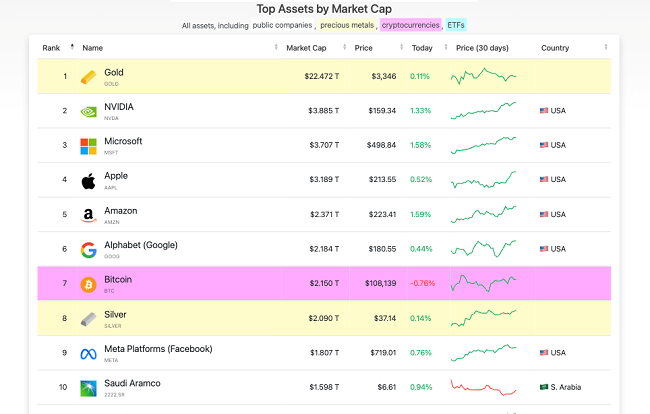

出所:MSTR Tracker大量の資金が流入し、ビットコインの市場評価額は銀価格を上回る水準となっている。企業の時価総額も含めると、世界最大のエネルギー企業であるサウジアラムコやメタ(META)などを上回り、アルファベット(GOOGL)に次ぐ世界7位の市場規模を持つ資産となっている。(2025年7月4日時点)

資産別の市場評価額ランキング

出所:カンパニーズマーケットキャップビットコインは、強力なETFへの資金流入、機関投資家の買い増し、ドル安といった要因を背景に大幅な反発を示している。ビットコインの強さは、市場が安全資産とは何なのかということを再確認していることを反映しており、経済変動に対するヘッジとしての役割に適うのかを見出そうとしている。

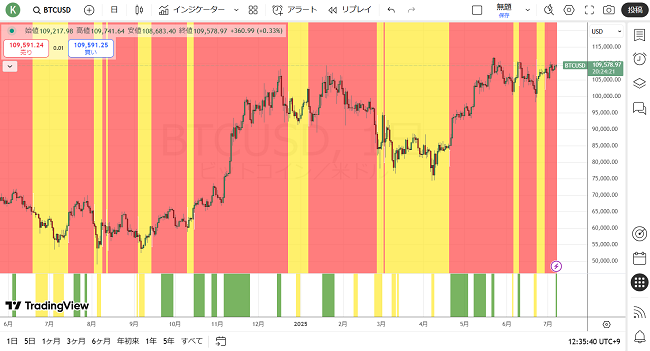

ビットコイン/ドル(日足)(赤:買いトレンド・黄:売りトレンド)

出所:トレーディングビュー・石原順インディケーター

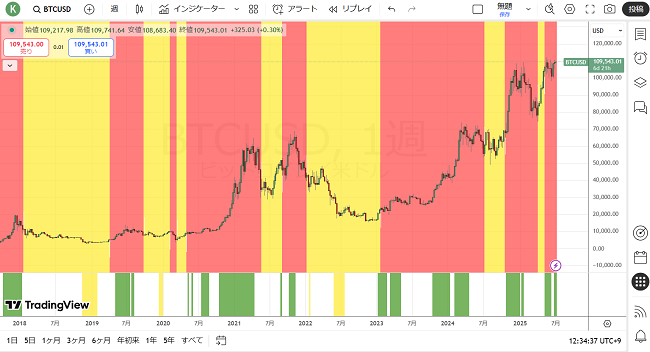

ビットコイン/ドル(週足)(赤:買いトレンド・黄:売りトレンド)

出所:トレーディングビュー・石原順インディケーター

IBIT ビットコインETF(日足)(赤:買いトレンド・黄:売りトレンド)

出所:トレーディングビュー・石原順インディケーター

いずれにせよ、負債バブルが止まらない現状では、最後は実物資産だ。

StrikeのCEOジャック・マラーズは「BTCプラハ」での講演で、「ビットコインは単なる投資ではなく道徳的革命だ」と述べている。

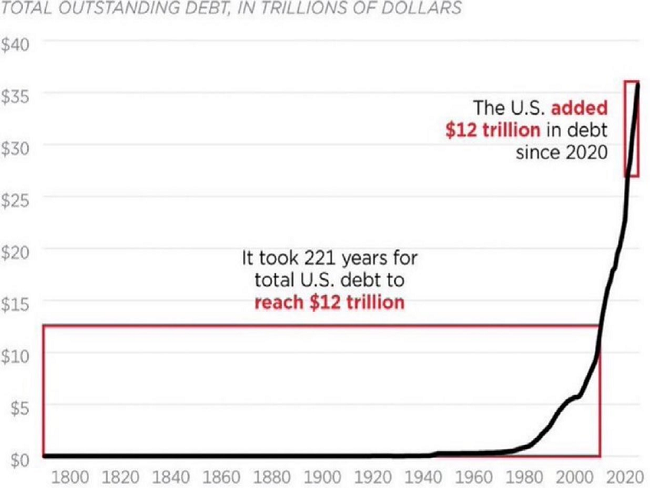

マラーズは、政府の債務は「タイムトラベルの一形態」であり、未来の資源を使っていると表現し、お金をただ印刷するだけで貧困のような問題がなぜ続くのかと疑問視した。彼は問題の根源を1971年にリチャード・ニクソン大統領がドルの金に対する交換性を終了したこと、その後のペトロ・ドル体制にまでさかのぼると指摘した。

米国の負債が12兆ドルに達するまでには200年以上かかった。12兆ドルは、2020年から2024年までの4年間で追加された金額である。この借金依存経済は、これからどのような未来を予測しているのだろうか?

連邦債務残高(単位:兆ドル)

出所:Balaji

「紙幣印刷のコストは通貨で支払われるのではなく、我々が支払うのだ。若者がそれを負う。お金を無制限に印刷することは道徳的違反だ。将来の世代からの無許可の奪略である。法定通貨(不換紙幣)は道徳的に間違っている。ビットコインは、『検閲なし、インフレなし、盗難なし』という突破できない倫理的ルールで設計されたものだ。未来は待つものではなく、築くものだ」

(ジャック・マラーズ)

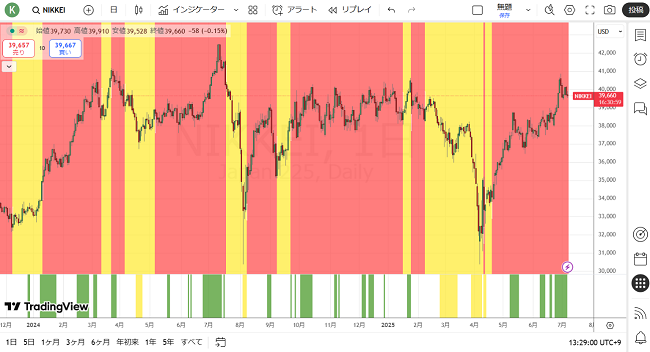

メガトレンドフォローVer2.0の売買シグナル(赤:買いトレンド・黄:売りトレンド)

日経平均CFD(日足)

出所:トレーディングビュー・石原順インディケーター

NYダウCFD(日足)

出所:トレーディングビュー・石原順インディケーター

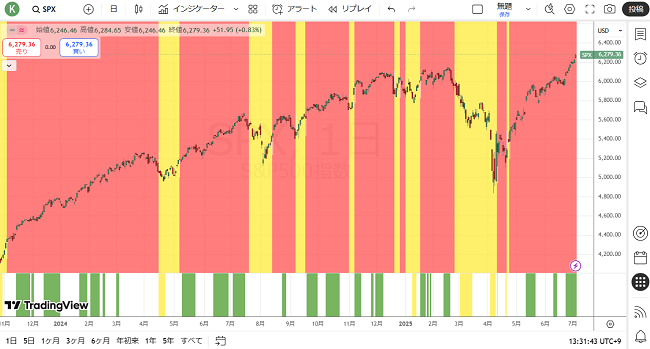

S&P500CFD(日足)

出所:トレーディングビュー・石原順インディケーター

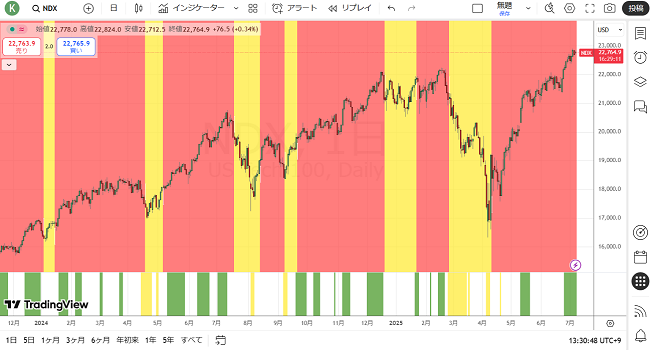

ナスダック100CFD(日足)

出所:トレーディングビュー・石原順インディケーター

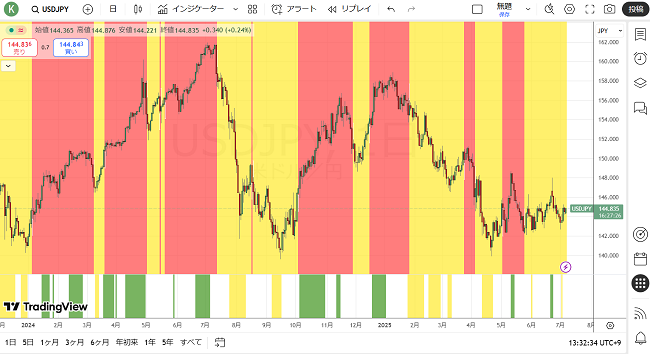

ドル/円(日足)

出所:トレーディングビュー・石原順インディケーター

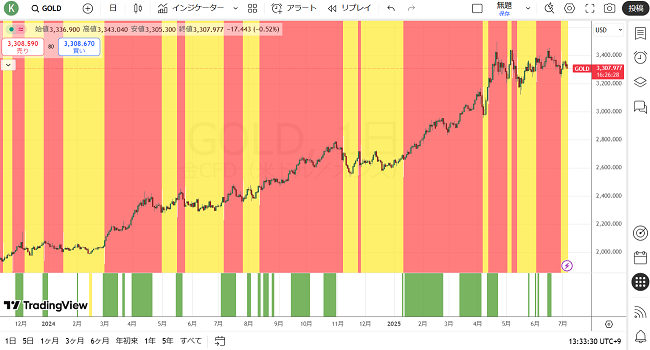

ゴールドCFD(日足)

出所:トレーディングビュー・石原順インディケーター

日々の相場動向については、

を参照されたい。