「マーケットの最前線」

2025年2月10日第436回「レイ・ダリオ:ゴールド投資には目的がある!他の資産に対する分散投資手段だ」石原 順

石原 順

石原 順

-

ポートフォリオの10~15%をゴールドに配分、ゴールドを保有していないなら歴史も経済もわかっていない?

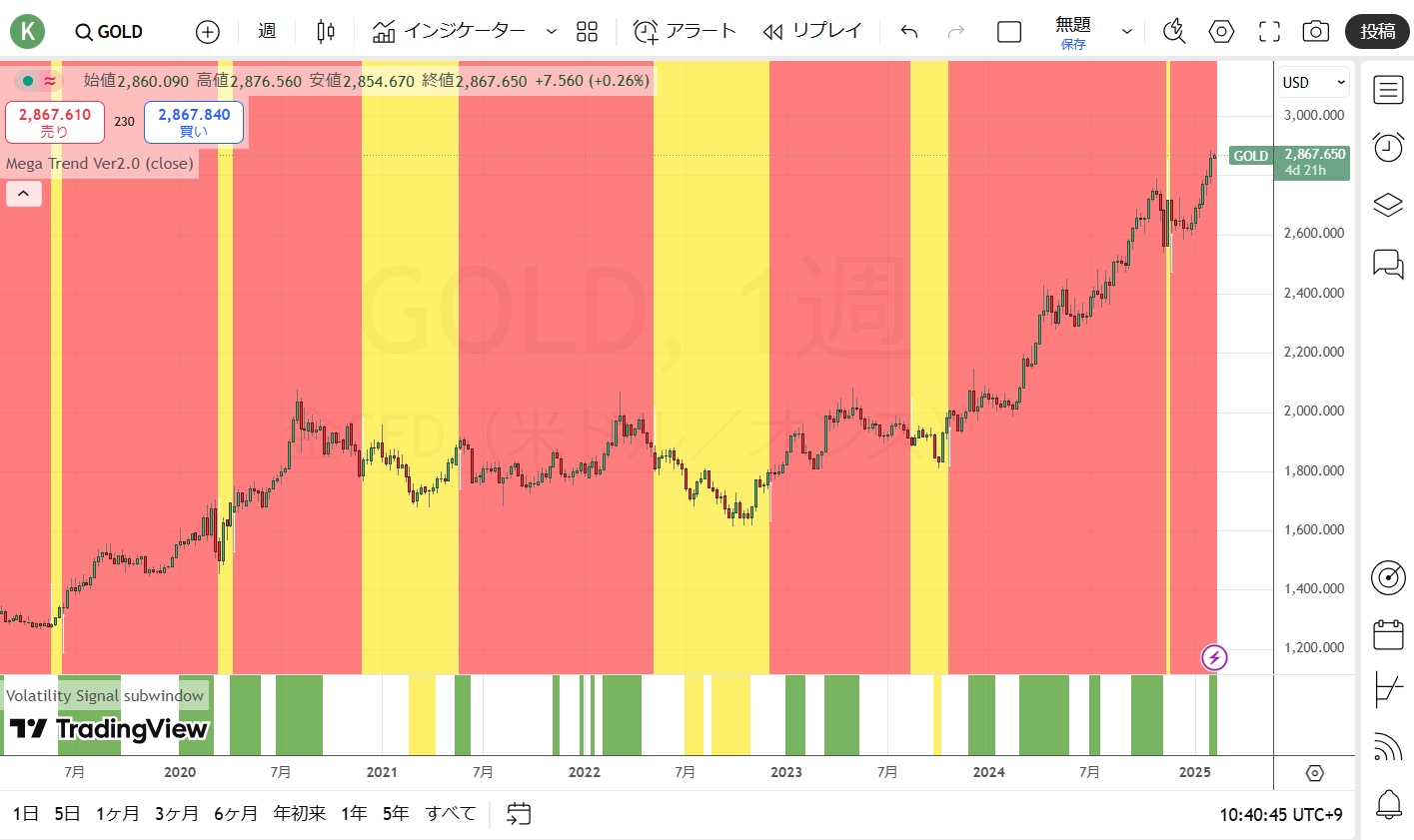

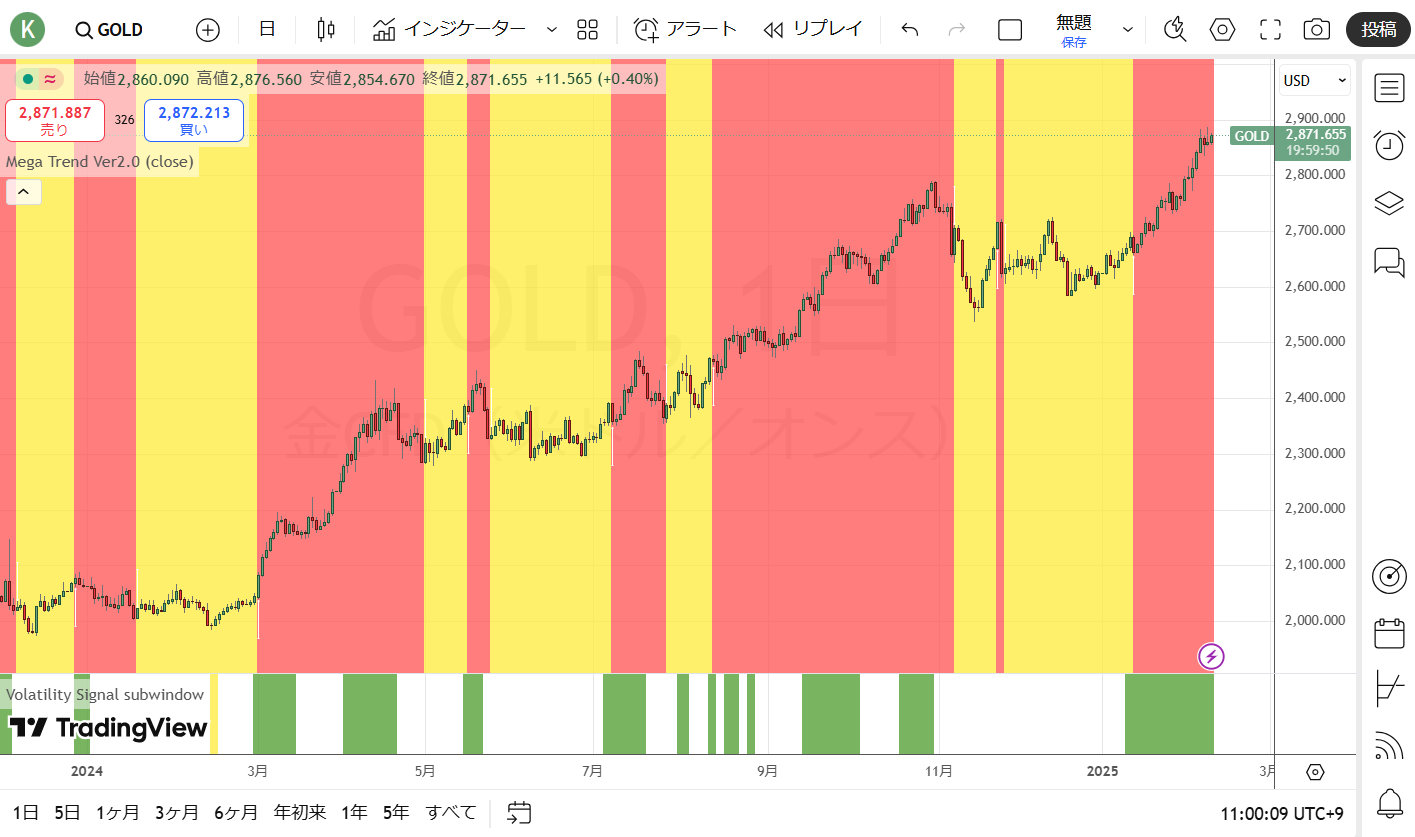

ゴールド価格が2900ドルに届く勢いで上昇している。ゴールド価格の変動は、世界情勢や経済状況、金融状況など、さまざまな要因に影響される。ゴールド価格が上昇する理由としては、1)世界情勢の混乱や経済不安などによる安全資産としての需要の増加、2)インフレへの懸念や通貨への不信など、実物資産への回帰、3)各国中央銀行による金の購入等があろう。ゴールドCFD(週足)(赤:買いトレンド・黄:売りトレンド)

出所:トレーディングビュー・石原順インディケーター

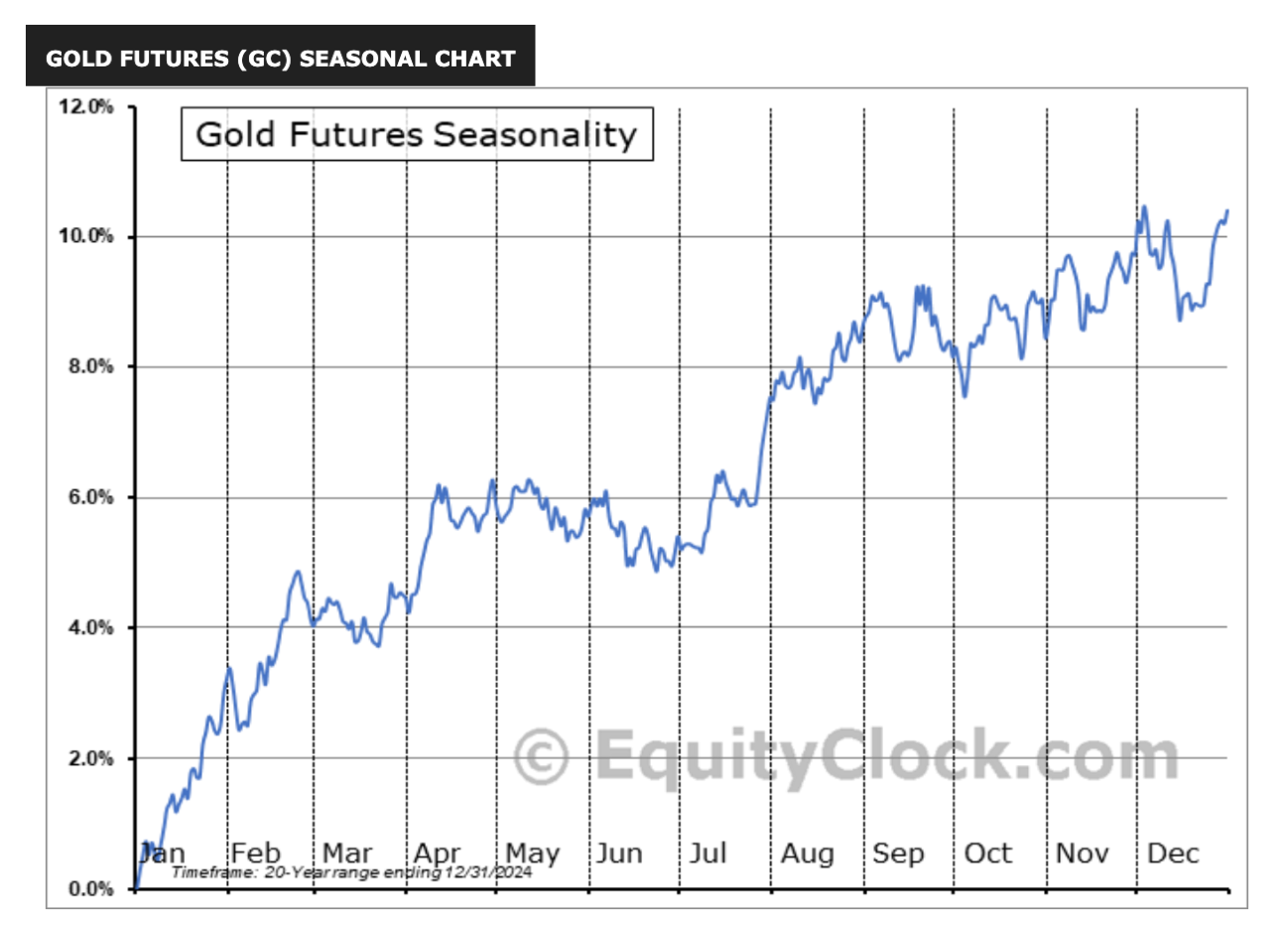

ゴールド価格のシーズナルチャートでは2月下旬に向けて上昇し、その後、いったん低下するものの、4月から5月にかけて再び上昇する展開が想定されている。また、年後半に値上がりが加速する傾向が確認される。

ゴールド先物のシーズナルチャート

出所:エクイティクロック世界最大のヘッジファンド、ブリッジウォーター・アソシエイツの創設者で、著名投資家のレイ・ダリオは、以前より、金融情勢を劇的に変える可能性のある経済のパラダイムシフトが差し迫った状況にあると警鐘を鳴らしている。

その中でダリオは、特にゴールドへの投資配分に重点を置いており、投資家に対してポートフォリオ戦略の再考を促している。「もしゴールドを持っていなければ、歴史も経済も分かっていないことになる」と述べ、今後、荒波が予想される経済情勢を乗り切る上で貴金属のシェアを持つことが重要であると強調した。

ダリオの懸念は、政府および企業の債務が持続不可能な水準に達していること、そして通貨の切り下げを目的とした中央銀行の積極的な政策、この2つが相まって生じている。彼は今後18ヶ月以内に、経済が大幅に収縮し、多くの人が準備不足に陥るような債務と金融の再編が起こるだろうとの予測を示している。

「現在、私たちは長期債務サイクルの危険な後期段階にいる。債務資産と負債の水準は、インフレ率に見合った十分な高金利を貸し手である債権者に提供することが困難になるほどの高さにまで上昇している。そうなれば、大幅な金利上昇か、あるいはFED(連邦準備制度)による大規模な紙幣発行につながり、通貨価値がさらに下落する可能性がある。」と指摘している。

ダリオは投資ポートフォリオに最低でも10~15%のゴールドを配分することを推奨している。ダリオはゴールドについて、通貨切り下げや地政学的不確実性に対する重要な分散投資手段およびヘッジ手段としている。「ゴールド投資には目的がある。何よりもまず、他の資産に対する分散投資手段だ」と説明した。ダリオは1月、リンクトインに「How Countries Go Broke(国家はいかに破綻するのか)」と題する論文を掲載した。米国の巨額債務が積み上がる中、歴史上、国家の破綻はいくつも起きており、重要な議論となるだろう。先月末には第8章から第11章までをカバーするパート3が最新版として更新されている。

「How Countries Go Broke(国家はいかに破綻するのか)」では、貨幣-信用-負債-市場-経済学の仕組みをベースにしつつ、中央政府と中央銀行が破たんするまでの典型的な流れを示したが、このパート3では、新たな世界秩序と新たな貨幣秩序が誕生した1944年以降の過去80年間に具体的に何が起こったかを取り上げている。

ダリオは社会経済を推し進める大きな力として以下の5つを指摘している。

1)負債/貨幣/経済的な力

2)内部秩序とそれに伴う政治的サイクル(政治的左派対政治的右派のサイクル)

3)国際秩序とそれに伴う地政学的サイクル(大国間の対立)

4)自然作用(干ばつ、貨幣秩序)

5)人類の進歩、特にテクノロジー時代を超えて普遍的に、つまり、何千年もの間、国を超えて、大きな負債サイクルの変化を促し、大きな負債と経済問題を生み出してきたのは、現存する貨幣、財、サービス、投資資産の量に比して、持続不可能なほど大量の負債資産と負債を生み出してきたことだということは明らかだ。

ダリオは、こうした大量の負債は常に、そして必然的に、大きな債務危機と銀行への「取り付け騒ぎ」を引き起こす。金融資産の保有者がそれを実際にお金に換えて物を買おうとし、負債資産に蓄えられていると信じている購買力が得られないことがわかると、債務不履行が加速し、債務が再編成され、そして所得に対する負債負担が軽減され、新たな均衡が達成されるまで、市場の価値と富に大きな変動を引き起こすと述べている。

すべての国の投資家や政策決定者にとって重要なビッグ・デット・サイクル

パート3にはまだ続きがある。ダリオは現在のビッグ・デット・サイクルの概要を次のように論じている。一部を抜粋してご紹介しよう。

米国では、1944年から2024年まで12.5回の短期債務サイクル(つまり、この記事を書いている時点で13回目の債務サイクルの約半分)があり、その長さは平均約6年で、中央政府の債務比率を上昇させ、中央銀行のバランスシートを悪化させる1回のビッグ・デット・サイクルにまで達した。

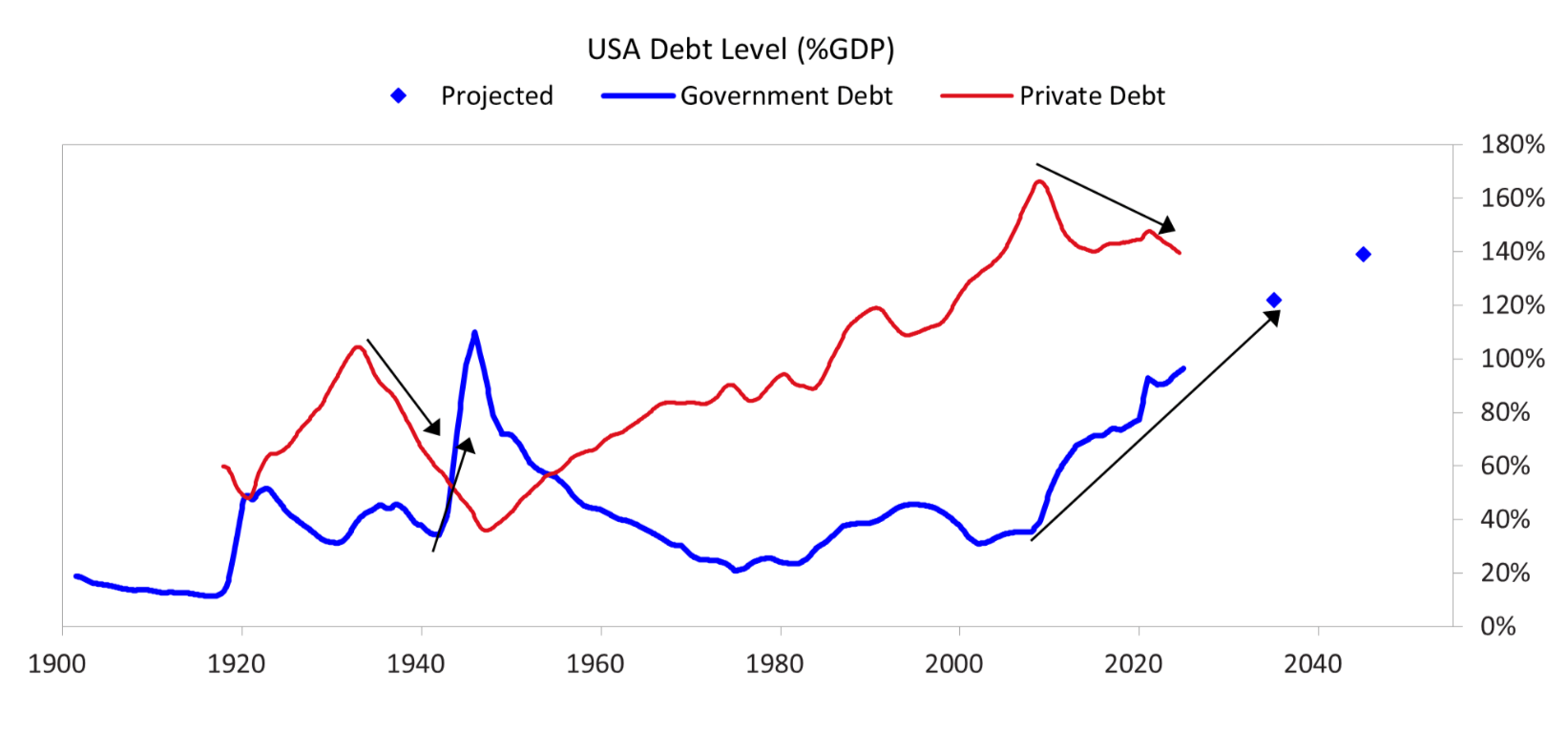

1900年以降のアメリカの民間債務の対GDP比を示すと、1944年に始まるこの大きな債務サイクルは明らかだ。2008年のピークと、それ以降のわずかな減少に注目してほしい。この減少は、米国中央政府と米国中央銀行が民間セクターを助けるために大々的に介入したために起こった。これはビッグ・サイクル後期の典型的な始まりである。

米国政府の債務残高の対GDP比を示したものが青色の線である。点は議会予算局の10年後、20年後の予測を示している。示されているように、債務残高は大きなサイクルで推移しており、1946年(第二次世界大戦終結前後)以来の高水準にあり、将来さらに増加する傾向にあることを示している。

この2点の関連性を見てみよう。民間部門と公的部門の債務残高がどのように関係しているかがわかるだろう。最も重要なのは、民間部門の債務残高が減少しているときに、政府がより多くの債務を取得する傾向があったことだ。

米国の債務のレベル(青:政府の債務、赤:民間の債務)

出所:How Countries Go Broke(レイ・ダリオ「国家はいかに破綻するのか」)

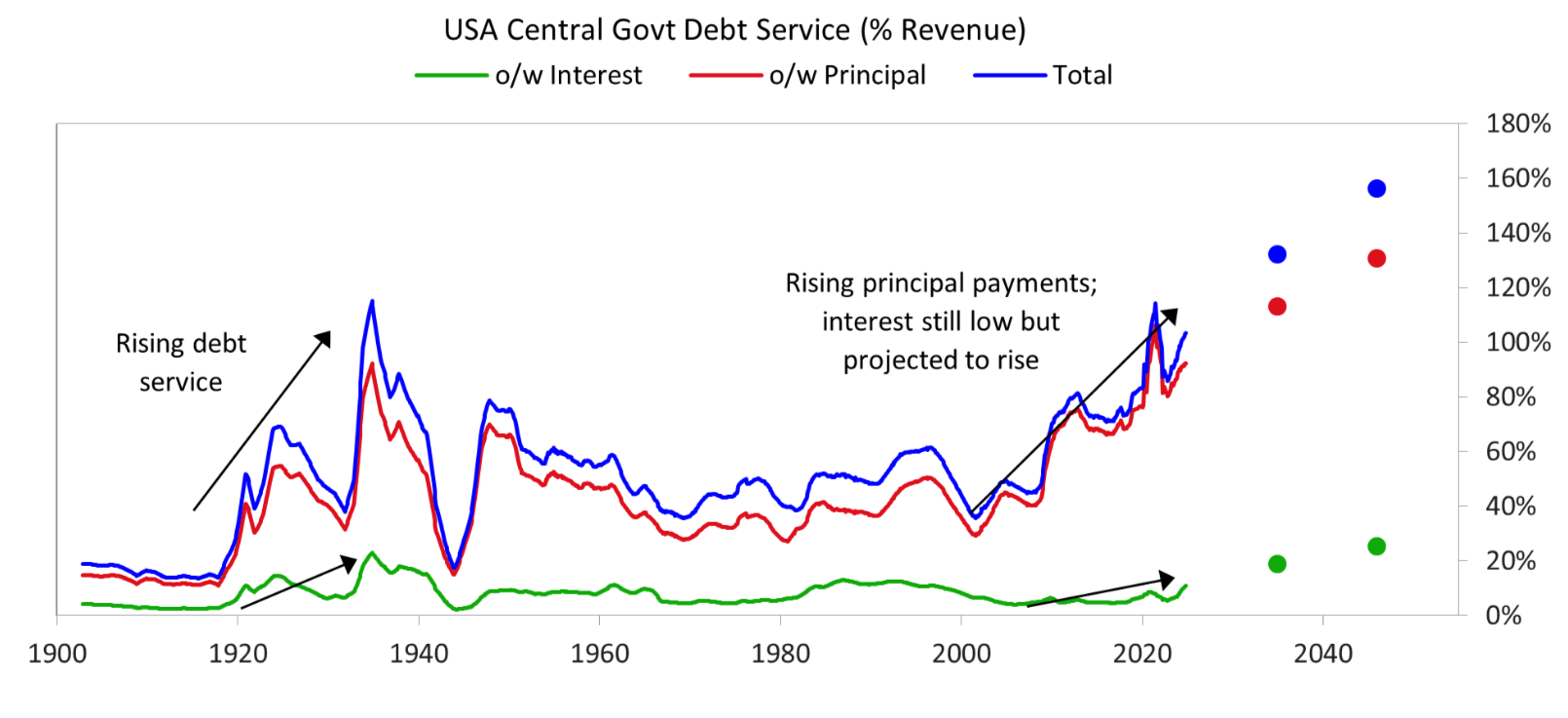

借金の利息の金額は、借入額と金利によって決まり、返済すべき元金額と合わせて債務返済額となる。そしてそれが債務返済額となる。次のグラフは、米国中央政府の歳入に対する債務返済総額(元金返済+利子返済:青)と、そのうちどれだけが元金返済(赤)でどれだけが利子返済(緑)かを示すグラフである。

米国政府の債務返済額(青:合計、赤:元金支払い、緑:金利支払い)

出所:How Countries Go Broke(レイ・ダリオ「国家はいかに破綻するのか」)2008年に金利がほぼゼロになったとき、1933年以降と同様、債券に対する民間市場の需要が供給を満たせなかったため、中央銀行が貨幣増刷に踏み切り、債券を買い入れた。これが長期金利に低下圧力をかけた。それは2回起きた。ひとつは1929年から33年にかけての債務危機が引き起こした世界恐慌への対応。もう一つは、2008年の債務危機による大不況に対応して金利が0%になった時も2008年以降で同様のことが起きた。

ダリオは、国際取引のほぼ大半に米ドルが使われており、ほとんどの貯蓄が米ドル建てであるため、米国のビッグ・デット・サイクルを主に紹介している。しかし、その他の地域でも同様のサイクルが起きている。後半では日本のビッグ・デット・サイクルについてもさらに深く掘り下げている。

ダリオにとって、過去70~80年の米国、バブル崩壊後の日本等は全て古典的なビッグ・デット・サイクルであり、すべての国の投資家や政策決定者にとって重要である。この章を読みながら、こうした債務サイクルと政治的、地政学的、自然作用的、技術的な力との相互作用に注目してほしいと述べている。

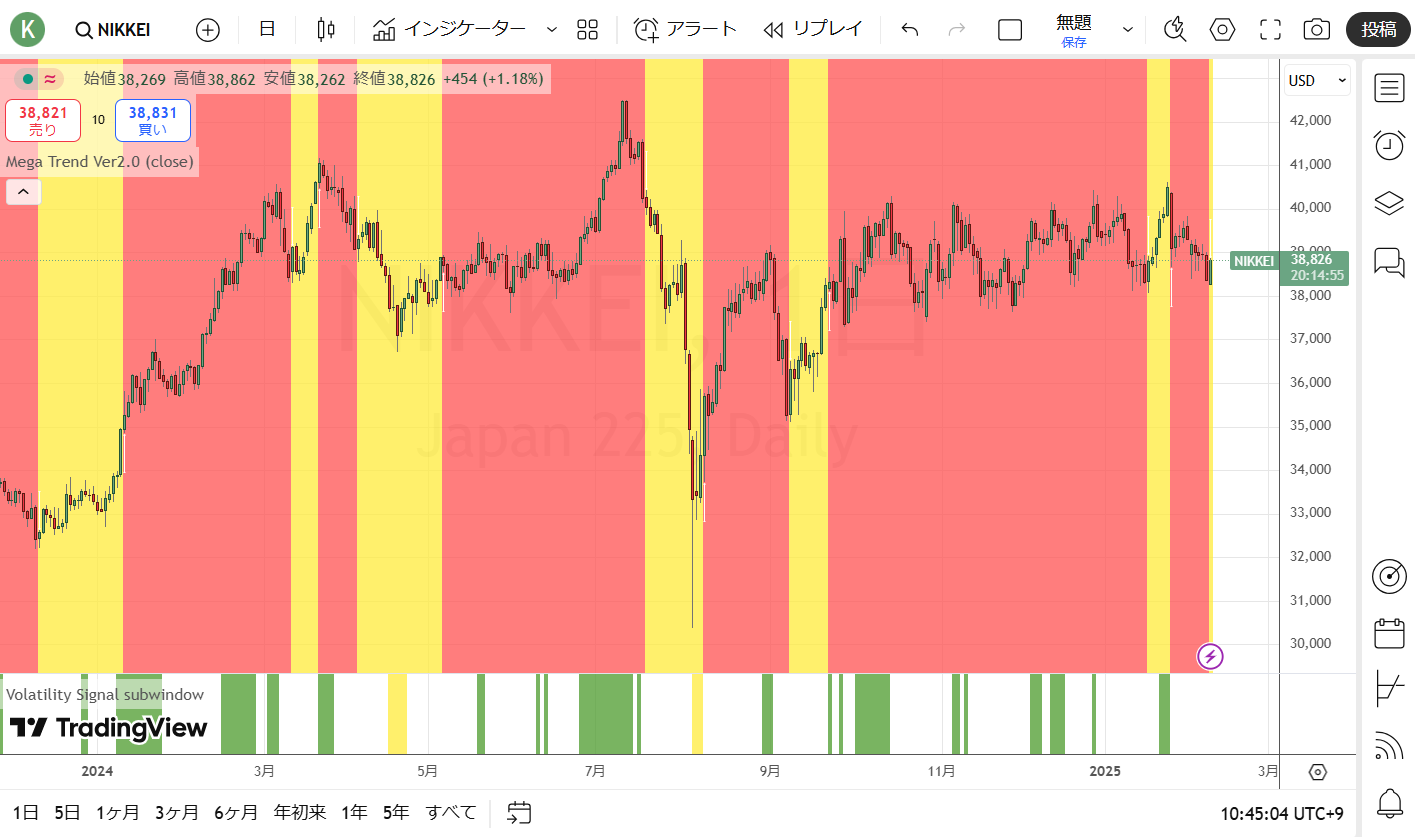

メガトレンドフォローVer2.0の売買シグナル(赤:買いトレンド・黄:売りトレンド)

日経平均CFD(日足)

出所:トレーディングビュー・石原順インディケーター

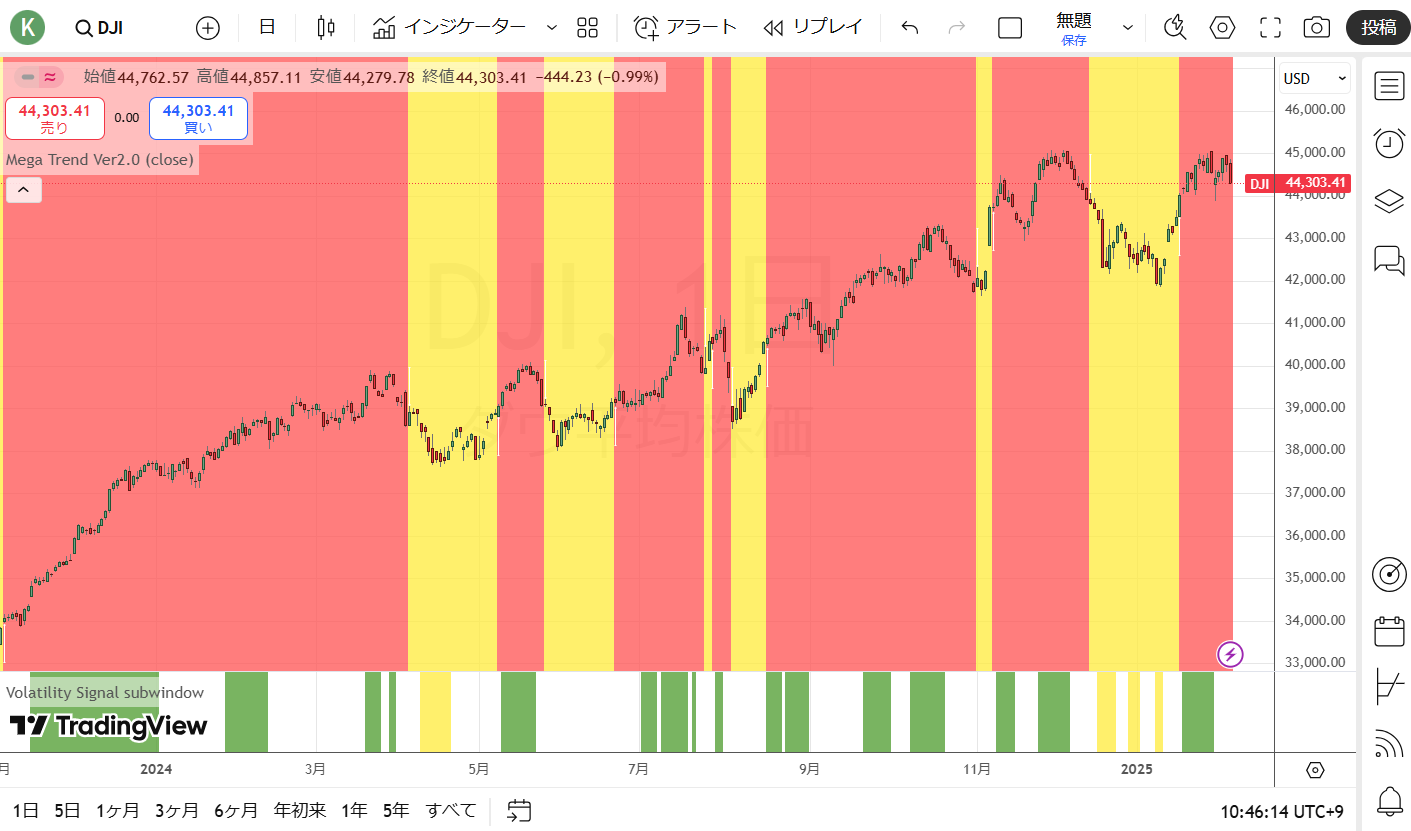

NYダウCFD(日足)

出所:トレーディングビュー・石原順インディケーター

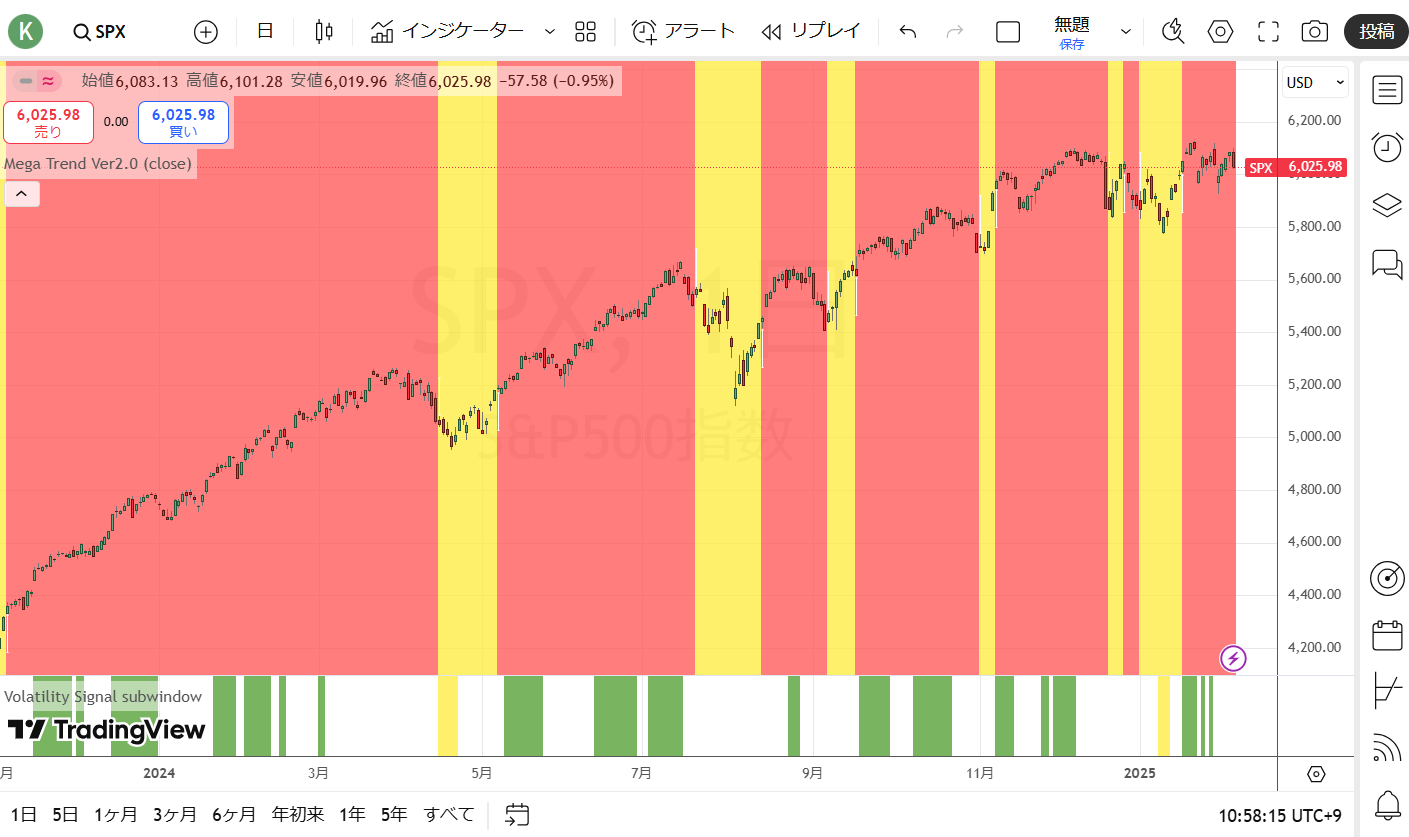

S&P500CFD(日足)

出所:トレーディングビュー・石原順インディケーター

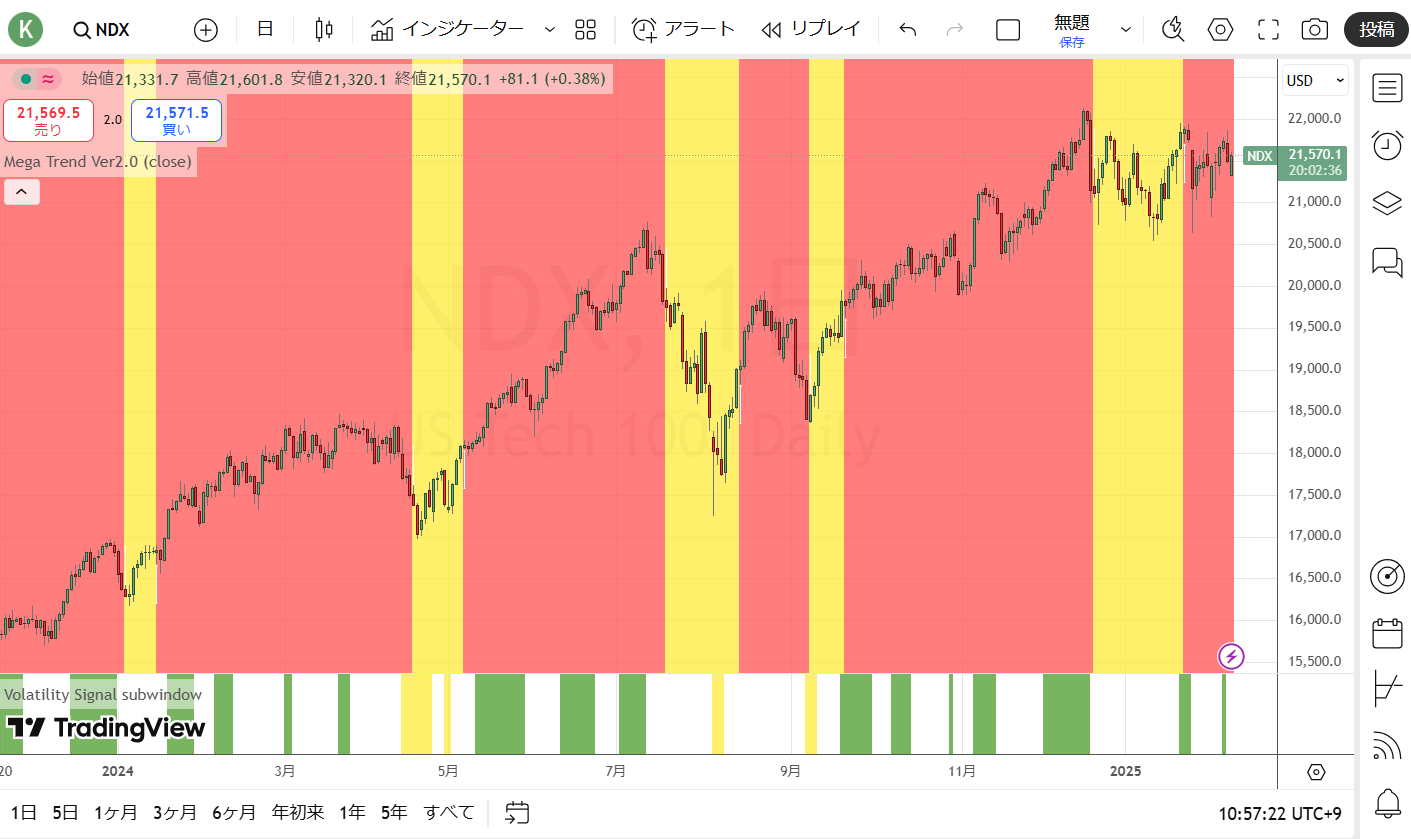

ナスダック100CFD(日足)

出所:トレーディングビュー・石原順インディケーター

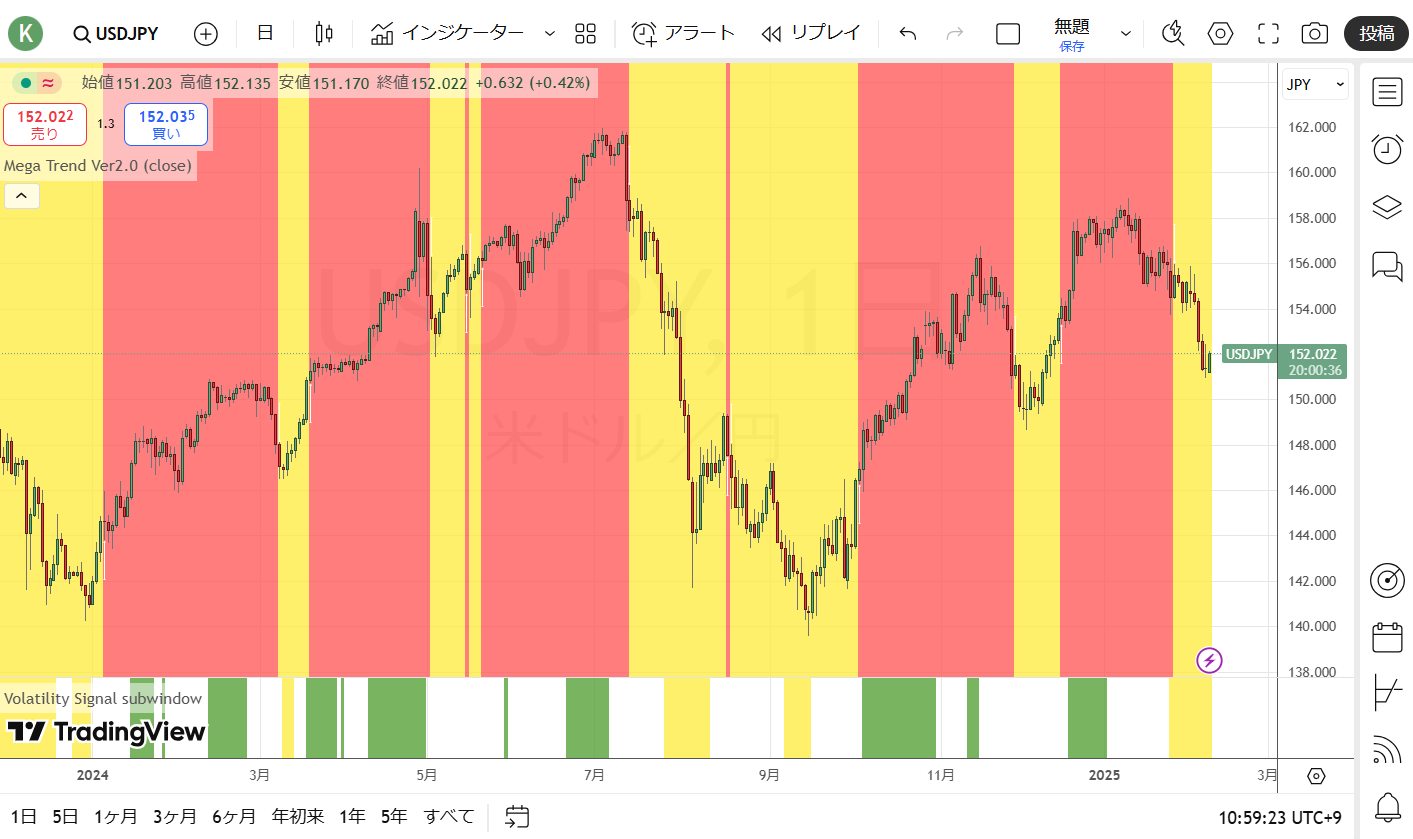

ドル/円(日足)

出所:トレーディングビュー・石原順インディケーター

ゴールドCFD(日足)

出所:トレーディングビュー・石原順インディケーター

日々の相場動向については、

ブログ『石原順の日々の泡』

https://ishiharajun.wordpress.com/

を参照されたい。